HOMEWISE® ESTÁ APROVECHANDO EL PODER DE LA PROPIEDAD DE VIVIENDA PARA REDUCIR LA BRECHA DE RIQUEZA RACIAL EN NUEVO MÉXICO.

Homewise® esta cercaEn g la brecha de riqueza racial en Nuevo México ayudando a los bajos–y moderado–Los nuevos mexicanos logran ser propietarios de viviendas asequibles y sostenibles. dos tercios de Homewise® los compradores de vivienda son gente de color y la mayoría son compradores de vivienda por primera vez.

Análisis de la hogar equidad acumulado por Homewise® compradores de vivienda con el tiempo demuestra el impacto masivo que nuestros servicios tienen en lair pozo financiero-ser. Hogares que comprado con Homewise® en 2012 han visto su homis valores se duplican poco más de un década.

Compradores de Albuquerque han aumentado su patrimonio neto en un promedio de más de $171,000 y compradores en Santa Fe han incrementado su patrimonio neto en un promedio $221,720. Estos resultados son particularmente llamativo cuando consideras que lo tipico Homewise® comprador de vivienda es a inquilino con anual ingresos del hogar de raproximadamente $57,000 y $7,500 en ahorros Cuando ellos comprado su casa.

¿Qué es la brecha de riqueza racial?

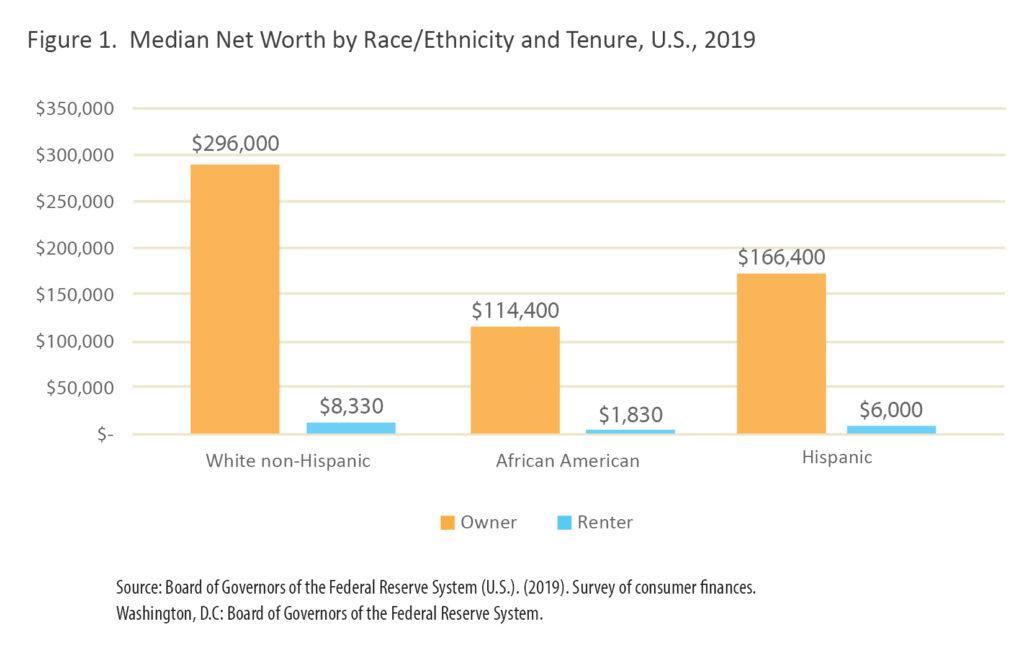

La riqueza de los hogares –el valor de activos como cuentas de ahorro y jubilación, inversiones, negocios y bienes raíces– está estrechamente relacionada con el bienestar porque la riqueza mejora la seguridad financiera, la agencia personal y la posición social, al mismo tiempo que proporciona el apalancamiento necesario para obtener beneficios. más riqueza. En Estados Unidos, ni la riqueza ni el bienestar están distribuidos de manera uniforme. De hecho, el 1 por ciento más rico de los estadounidenses posee casi un tercio (32,21 TP3T) de la riqueza del país y este 1 por ciento rico es abrumadoramente blanco.

El hogar típico negro o hispanoamericano tiene menos de una quinta parte de la riqueza del hogar blanco típico, lo que reduce su bienestar relativo y limita su movilidad ascendente. Los hogares de color en los EE. UU. tienen ingresos medios más bajos que los hogares blancos, tienen menos probabilidades que los hogares blancos de beneficiarse de las transferencias de riqueza intergeneracionales (por ejemplo, herencias y obsequios financieros de la familia) y tienen menos probabilidades que los hogares blancos de ser propietarios de las casas en las que viven. en.

La brecha de riqueza racial actual es producto de décadas de opresión y segregación sistematizadas. Las políticas de vivienda discriminatorias del siglo XX moldearon los paisajes urbanos y suburbanos actuales y contribuyeron a la disparidad de riqueza al determinar dónde podía vivir la gente y cuánto valía su propiedad. Las líneas rojas abiertas son en gran medida una cosa del pasado, pero las prácticas crediticias actuales están lejos de ser “neutrales desde la raza” y los prestatarios negros e hispanos siguen siendo más vulnerables que los hogares blancos a las prácticas crediticias predatorias.

En Estados Unidos, ser propietario de una vivienda es el principal medio mediante el cual los hogares de clase media generan riqueza. Es una estrategia clave para cerrar la brecha de riqueza racial porque sustituye los pagos de renta por pagos de hipoteca y, por lo tanto, transforma una salida pura y un gasto obligatorio para la mayoría de los hogares en un vehículo de ahorro que puede generar retornos significativos a través de los mecanismos de apreciación y apalancamiento. Los propietarios de viviendas tienen un patrimonio neto mayor que los inquilinos, independientemente de la raza.

Por lo tanto, cerrar la brecha racial en la propiedad de vivienda aumentando el porcentaje de hogares negros e hispanos que son propietarios de sus viviendas es fundamental para que la distribución de la riqueza mas justo. Sin embargo, uns la crisis de las hipotecas de alto riesgo de 2008 claramente demostrado, Ser propietario de una vivienda por sí solo no es suficiente para garantizar el bienestar financiero. De hecho, la forma en que un hogar logra ser propietario de una vivienda es tan importante como si comprar una casa en el primer planoCE. Los hogares blancos generan mayores retornos de sus inversiones en vivienda que los hogares de color, debido a factores como segregación racial, prácticas predatorias de préstamos hipotecarios que apuntan desproporcionadamente a las minorías, la devaluación de la propiedad en comunidades minoritarias y la mayor probabilidad que tienen las familias con pocos activos líquidos de sufrir ejecuciones hipotecarias u otras formas de venta en dificultades. Para propiedad de vivienda para reducir la brecha de riqueza racial, los compradores de viviendas minoritarios deben tener acceso a altos–productos crediticios de calidad y el habilidad para compra casas en Barrios de oportunidad.

Aprovechar el poder de la propiedad de vivienda para cerrar la brecha

En Homewise®, nos especializamos en mejorar el bienestar de las familias y comunidades aumentando el acceso a la propiedad de vivienda sostenible y asequible. Los hogares de color constituyen 7 de cada 10 compradores de vivienda Homewise®. Ayudar a cerrar la brecha de riqueza racial es una prioridad estratégica para nuestra organización. Cada familia liberada de la rueda de hámster de los alquileres cada vez mayores con una hipoteca de tasa fija a 30 años sosteniblemente asequible sobre una casa propia está notablemente mejor. Los comentarios que recibimos día a día de nuestros clientes confirman que les estamos ayudando a desarrollar activos y salir adelante.

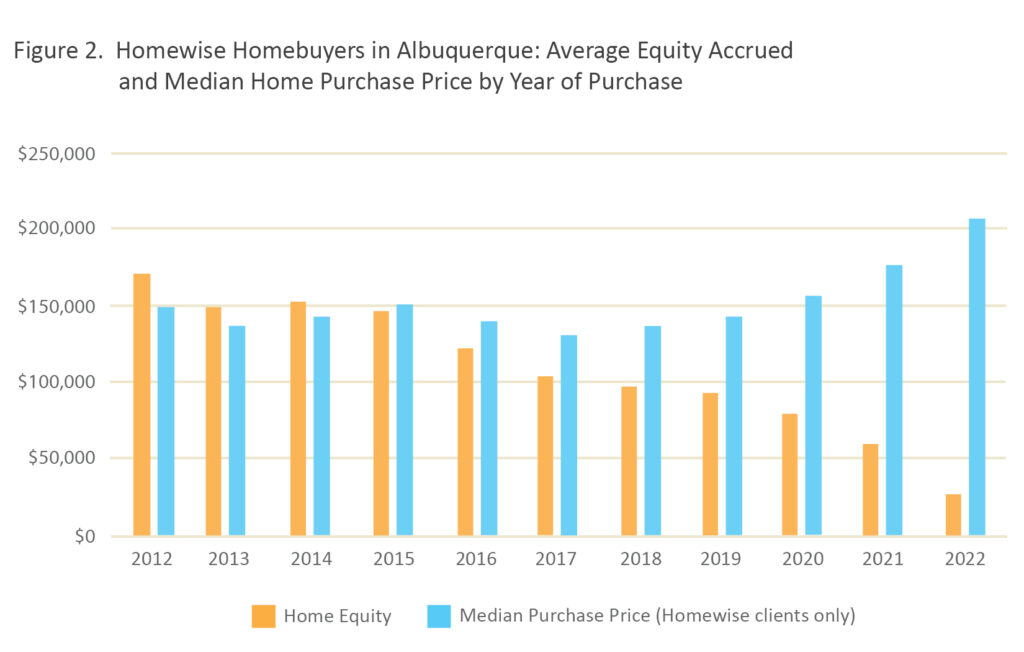

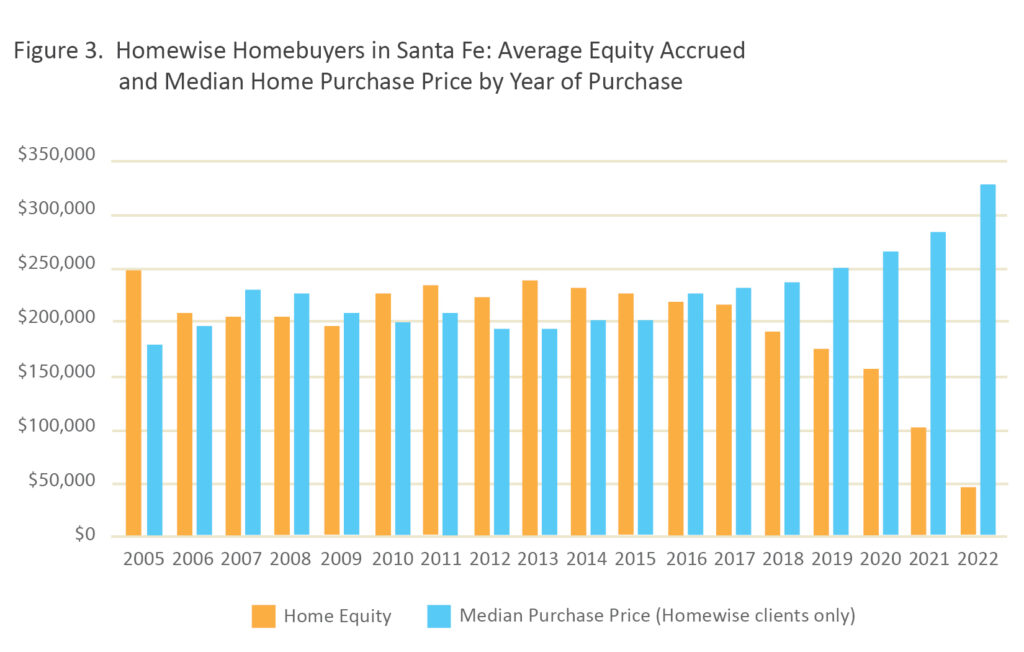

Para tener una mejor idea de nuestro impacto acumulativo en el bienestar financiero de nuestros clientes, el equipo de evaluación de Homewise® construyó un modelo para estimar el valor líquido de la vivienda.1 acumulado por los compradores de vivienda de Homewise® en función de dónde y cuándo compraron su casa. Para nuestros propósitos, el valor líquido de la vivienda se define como la apreciación neta (valor actual apreciado de la vivienda menos el precio de compra) más el monto del capital de la hipoteca pagado a partir de marzo de 2023.

Los resultados de este ejercicio se muestran en Cifras 2 y 3. El Las barras grises representan el precio medio de las viviendas compradas por Homewise® clientela en un dado año y las barras naranjas representan el riqueza promedio acumuladaeditado por esos hogares como directo resultado de la compra de su casa (suponiendo que se quedaran en la casa, estaban al día con los pagos de su hipoteca y que su hogar fuera apreciado al tasa anual promedio para su mercado). Es importante observar que el columnas naranjas ya se han reducido por el monto del principal pendiente de la hipoteca y así ellos representar nuestro mejor estimación de real ganancias en el patrimonio neto.

En 2012, lo “típico” Homewise® El comprador de una vivienda en Albuquerque pagó $148,500 por su casa. A partir de Marzo En 2023, esa misma casa valía $294,285, habiéndose apreciado en $145,785 o 98 por ciento.. Un adicional Se obtuvieron $25,639 en capital mediante el pago del capital de la hipoteca, lo que eleva las ganancias totales de capital a $171,424 (Figura 1).

Los resultados en Santa Fe fueron aún más sorprendentes. En 2012, el comprador típico de Homewise® Santa Fe pagó $195,000 por su casa. Once años después, en marzo de 2023, esa misma vivienda valía $379.626, casi el doble de lo que pagaron por ella. Además de los $37,094 en capital obtenido a través del pago del principal de su hipoteca, el comprador de vivienda típico ganó $184,626 en capital gracias a la apreciación del mercado, agregando $221,720 a su patrimonio neto.

Estos resultados son aún más impactantes si se considera que el comprador típico de vivienda Homewise® tiene un ingreso familiar total inferior a $60,000 y un ahorro medio de $7,500 en el momento de la compra. La hipoteca Homewise® les permite comprar una casa con tan solo el 1 por ciento de pago inicial. De este modo, En poco más de una década, el comprador “típico” de vivienda Homewise® de 2012 en Santa Fe generó $221,720 en valor líquido de la vivienda con una inversión inicial de aproximadamente $2,000. La propiedad de vivienda es probablemente la única oportunidad que tienen la mayoría de los hogares de ingresos modestos para lograr este tipo de apalancamiento de inversión.

Las diferentes tasas de propiedad de vivienda no son las únicas causas de la brecha de riqueza ni el simple hecho de aumentar la propiedad de vivienda por parte de familias negras e hispanas la cerrará. Si Estados Unidos quiere reducir significativamente la brecha de riqueza racial mediante la propiedad de vivienda, dos acciones son fundamentales. Primero, debemos aumentar el acceso a la propiedad de vivienda para los hogares de color. En segundo lugar, debemos solidificar los beneficios de la propiedad de vivienda para las personas de color eliminando las prácticas extractivas en los préstamos hipotecarios y la compra de viviendas que disminuyen los beneficios de la propiedad de vivienda para los propietarios negros e hispanos. Homewise® está haciendo precisamente eso a través de nuestra gama completa de servicios de compra de vivienda específicamente orientados a las necesidades y prioridades de los compradores de vivienda por primera vez con ingresos moderados.

- Educación y asesoramiento para compradores de vivienda. – para muchos clientes de Homewise®, el camino hacia la propiedad de una vivienda comienza con la educación para compradores y la tutoría de un asesor de compra de viviendas (HPA, por sus siglas en inglés) que les ayuda a comprender sus finanzas y trazar un camino para estar "preparados para compradores" reduciendo sus deudas mensuales y aumentando sus ahorros. y mejorar su crédito.

- Asistencia para la compra de vivienda – Los agentes inmobiliarios no comisionados de Homewise® ayudan a los compradores a encontrar la casa adecuada mientras sus HPA reúnen asistencia para el pago inicial de una variedad de fuentes para que las casas sean asequibles.

- Préstamo – La hipoteca Homewise® es un préstamo a tasa fija a 30 años con una segunda que elimina la necesidad de un seguro hipotecario con tan solo un 1 por ciento de pago inicial, lo que ahorra a los compradores miles de dólares en primas de seguro hipotecario que generan riqueza.

- Servicio – A pesar de atender principalmente a prestatarios de ingresos bajos y moderados, Homewise® mantiene una tasa de morosidad muy por debajo de la de la FHA porque no vendemos los derechos de servicio de nuestros préstamos. En abril de 2023, la FHA tenía una tasa de morosidad del 9,27 por ciento.2 mientras que la tasa de morosidad de Homewise® fue del 2,09 por ciento. Administrar nuestros propios préstamos permite a Homewise® seguir comprometido con nuestros clientes y nos brinda la oportunidad de identificar y ayudar a los prestatarios con dificultades antes de que sus préstamos se vuelvan morosos.